关注掌链公众号

洞悉物流供应链

《2022年京津冀城市群仓储市场分析报告》正式发布啦!物联云仓平台作为全国性的互联网仓储综合服务平台,自2019年至2022年4月已连续发布《年度中国重要区域仓储市场分析报告》(以下简称《报告》)22期,包含长江中游、长三角、海峡西岸等等国家重要城市群。本文利用相关性分析和RFM三维度分析,结合现状物流市场活跃程度以及城市中长期物流潜力为租户以及仓库投资者提供指导建议。

1、宏观环境与城市基本面分析

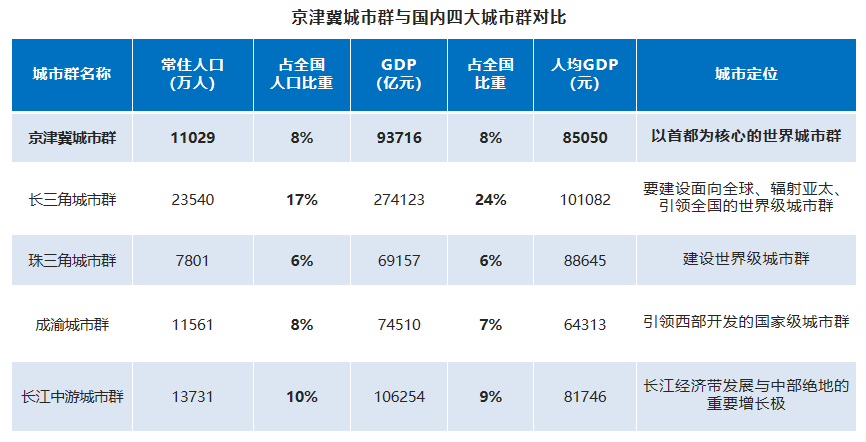

1.1 城市群占位:京津冀作为我国五大城市群之一,潜力并未完全释放

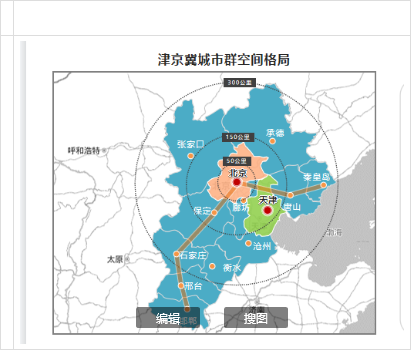

1.2 京津冀城市群简介:环渤海心脏地带,是中国北方经济规模最大、最具活力的地区,物流地位明显

一核:首都核心功能

两城:北京、天津

三轴:京津、(北)京唐(山)秦(皇岛)、(北)京保(定)石(家庄)发展轴

四区:东部滨海发展区、南部功能拓展区、西北部生态涵养区和中部核心功能区

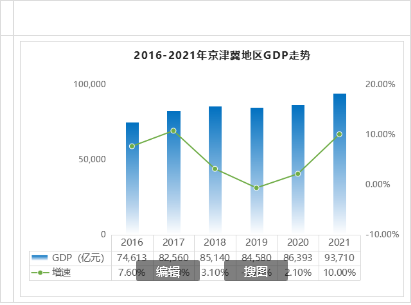

1.3 经济发展:京津冀GDP区域经济稳步回升,实现地区生产总值9.3万亿元

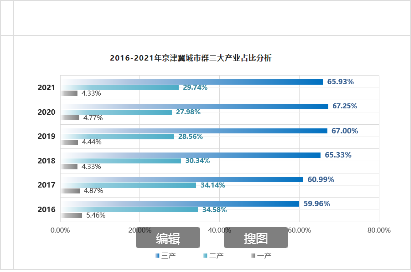

1.4 产业结构:第三产业成为京津冀区域发展的重要支撑,三产占比高达65.93%

2、城市群仓储整体市场与高标仓市场分析

2.1 京津冀中游城市群-市场体量

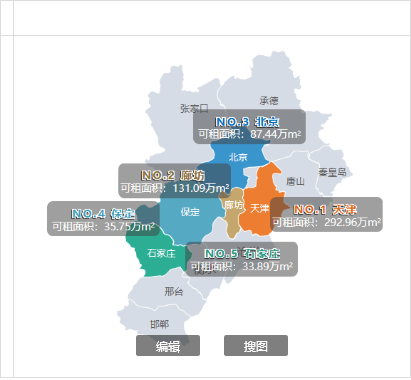

京津冀城市群通用仓储可租面积629万㎡。其中天津市可租面积最大,体量292万㎡,占比46%;其次为廊坊市131万㎡ ,占比20%;北京市87万㎡,占比13%。

2.2 京津冀城市群-租金/空置率

北京市通用仓储租金最高,47.00元/㎡·月;邢台市通用仓储空置率最高,空置率71.65%。

2.3 需求总量

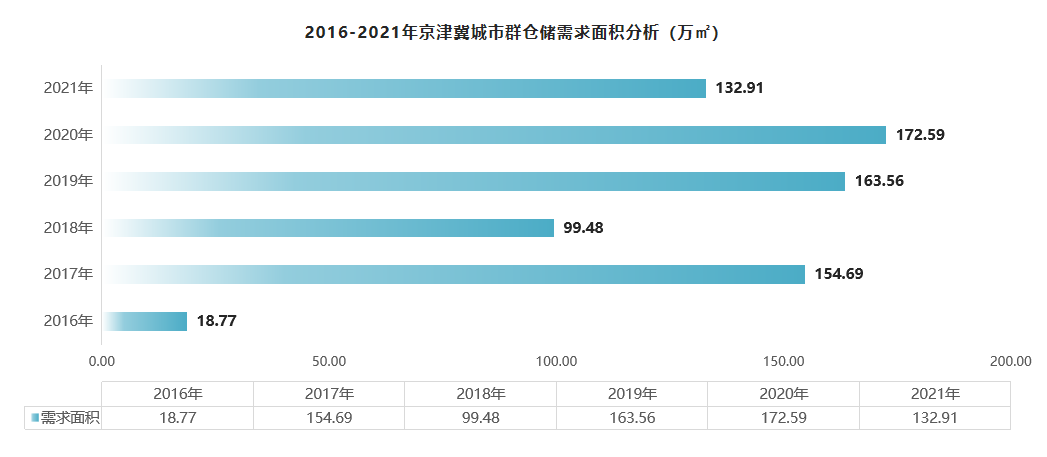

最近六年京津冀城市群年均需求量111万㎡,2021年需求总量133万㎡。

2.4 需求区域分布

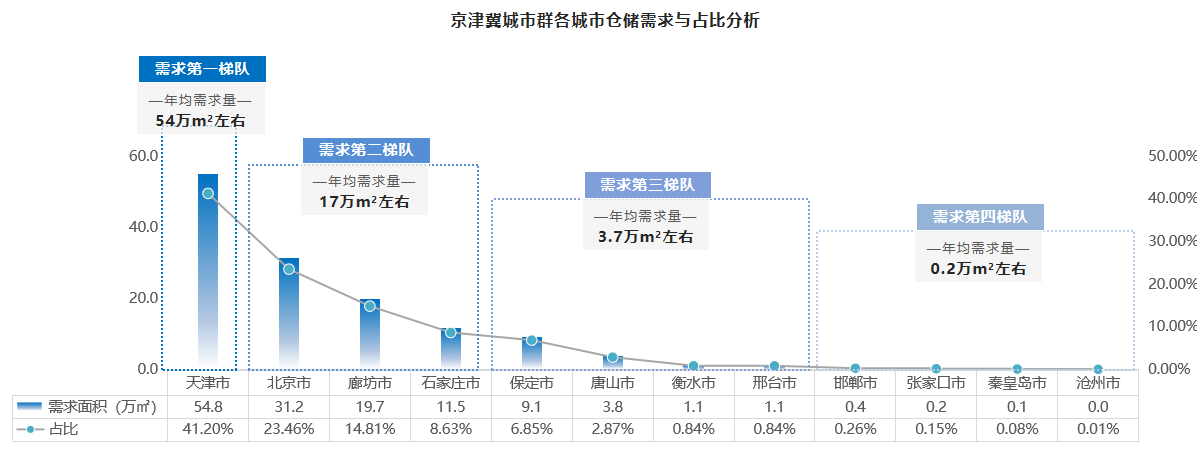

需求量呈现较强的集中度,马太效应明显,第一梯队年均需求54万㎡左右,第二梯队17万㎡左右,第三梯队3.7万㎡左右

2.5分面积段需求量与占比分析

需求第一梯队10,000㎡以上,需求量65.40万㎡,占比38%;需求第二梯队9000-10,000㎡,30万㎡,占比17%;需求第三梯队5,000-5,999㎡,14万㎡,占比8%。

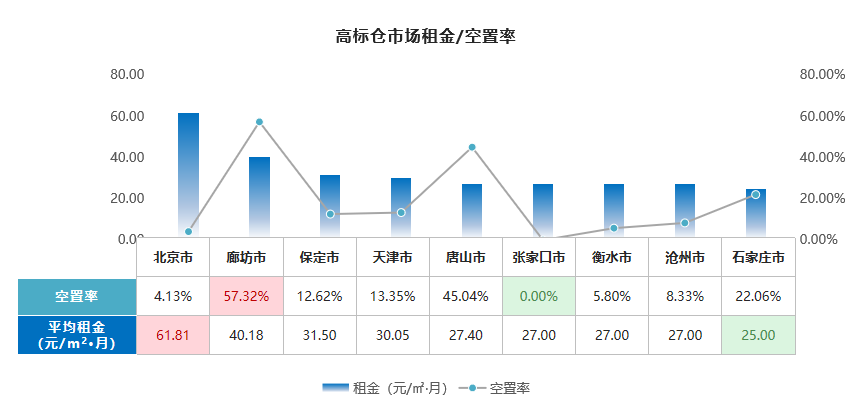

2.6 高标仓市场租金/空置率分析

租金:高标仓租金中位值27.00元/㎡·月,区间范围集中在25-61元/㎡·月,北京租金较高,61.81元/㎡·月。空置率:高标仓空置率中位值12.62%,区间0%-57.32%,张家口、北京空置率远低于中位值,市场需求旺盛;廊坊空置率57.32%高于其它地方。

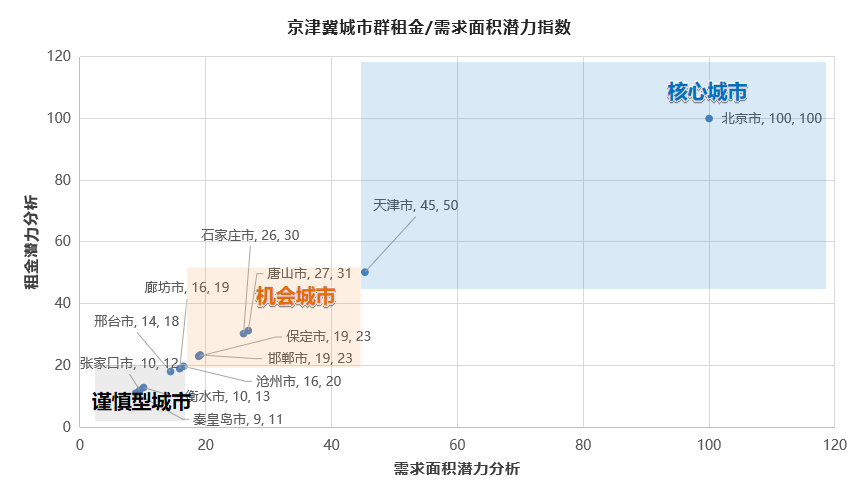

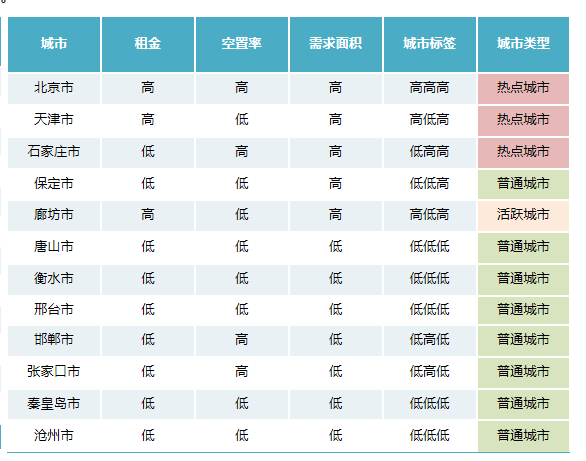

3、城市物流发展潜力模型构建与分析

核心城市:2个,北京、天津;机会型城市:6个,石家庄、唐山、保定、廊坊、邯郸、沧州;谨慎型城市:4个,邢台、张家口、衡水、秦皇岛。

4、城市物流发展潜力模型构建与分析

以上内容为《2022年京津冀城市群仓储市场分析报告》部分内容,完整版报告可至物联云仓平台网站或物联云仓微信公众号查看。

物联云仓积累超1亿㎡在线高标库资源,助推物流地产市场进一步发展高标库作为物流地产业重点关注的高端仓库类型,近年来受到市场的热捧。物联云仓平台作为全国性的互联网仓储综合服务平台,物联云仓的高标库供需数据变化,一定程度上可以反映出我国物流地产市场的整体特点。为了将平台大数据价值最大化,物联云仓利用自身资源优势。定期发布仓储市场报告,《报告》通过对物联云仓实时数据进行汇总、整理,全面反映了我国高标库新增供应、空置情况和租金水平,仓储用地成交情况等,体现了我国物流地产市场的供需动态变化,为行业人士了解我国物流地产市场发展情况、合理投资提供参考依据。