关注掌链公众号

洞悉物流供应链

11月15日,南京科远智慧科技集团股份有限公司(科远智慧)发出公告称,在上海浦东发展银行股份有限公司南通分行(浦发银行南通分行)的2.95亿存款被质押了, 而该公司竟对质押事宜毫不知情。

而这已经不是头一遭存款被银行莫名质押的事件了。一个月前,济民可信集团旗下两家子公司存在渤海银行南京分行的28亿元存款,同样在不知情下,被银行贷款给为第三方公司——华业石化南京有限公司,导致无法支取。

一案未结,又起一案,存款质押事件频频曝出,相信不少企业都吓得赶紧自查存款状态。好好的银行存款怎么会被无端质押了,这其中的风险漏洞又到底出在哪里呢?

一、事发:4000万存款到期无法承兑

科远智慧11月15日发出公告,公司全资子公司南京科远智慧能源投资有限公司于 2020 年 11月10日使用暂时闲置的自有资金 4000万元购买了浦发银行南通分行的定期存款,产品到期日为2021年11月10日。

本次购买的定期存款受托方为浦发银行,受托方与科远智慧不存在关联关系,购买该定期存款的交易不构成关联交易。然而到了存款到期的日子,钱却取不出来了。

经科远智慧向浦发银行南通分行问询后得知,该公司的4000万元定期存款于 2020年11月10日已作为南通瑞豪国际贸易有限公司开具银行承兑汇票的质押担保,目前因南通瑞豪国际贸易有限公司(南通瑞豪)未能按时偿债,导致科远智慧的4000万元定期存款到期不能及时赎回。

但科远智慧表示对该质押行为毫不知情。

二、2.95亿分别被贷款给两家公司

事发后,科远智慧及时采取自查。结果显示截至11月15日,其子公司南京科远智慧能源投资有限公司在浦发银行南通分行购买的定期存款总额为 3.45亿元。其中,到期未能赎回的金额为 4000万元,未到期显示被质押状态的金额为2.55亿元。

11月24日,在科远智慧回复深交所问询函中提到,担保对象除了此前被曝光的南通瑞豪外,还包括另一家南通本地公司——储荣(南通)材料科技有限公司(储荣科技)。

科远智慧定期存款被作为南通瑞豪、储荣科技开具银行承兑汇票质押担保的金额分别为1.75亿元和1.2亿元。

而科远智慧对所有质押行为均表示毫不知情,并且未接触过上述两家被担保公司。

三、案件三方均表示不知情

除了“担保方”科远智慧对存款质押事件一无所知外,浦发银行也表现得很懵逼。

11月17日,浦发银行南京分行有关负责人表示,浦发银行南通分行与南京科远智慧能源投资公司确有存款等业务关系。为依法保障银行和客户方的权益,查明事实真相,浦发银行南通分行在开展排查的同时,已于11月15日向公安机关进行了刑事报案,并提供了相关业务资料。

有记者联系了事件的另一个主角之一,1.75亿存款质押的“被担保方”,南通瑞豪的公司法人代表王伟民,他表示公司是几年前帮一个朋友买的,没有经营过,对融资的事情也不知情。

公司另一位法人刘涛在2021年7月因合同纠纷被南京市建邺区人民法院列入限制高消费名单。另外,该公司近五年参保人数均为“0”人。

显而易见的是,作为被担保对象的贷方公司信用等级并不高,却开出了高达1.75亿元的银行承兑汇票,很难不令人怀疑是否存在违规违法行为。

四、关键资料:2020年底银行存款询证函

此案当中的违规违法操作首先锁定在了科远智慧公司内部和浦发银行南通分行上。

随着案件的受理,两方分别递交了不少自证清白的资料,其中一封2020年底银行存款询证函成为关键信息。

科远智慧:9笔存款询证结果均有“相符” 章和经办人印章确认。

按照深交所要求,科远智慧的年审会计师就2020年底银行存款询证函回函情况作了说明。

年审会计师称,“我们针对公司子公司智慧投资截至2020年12月31日止,存放在浦发银行南通分行营业部的款项采用了财政部办公厅、银保监会办公厅关于印发《银行函证及回函工作操作指引》的通知中规定的银行询证函格式向浦发银行南通分行营业部进行了函证。”

询证信息显示,年审会计师就智慧投资在浦发银行的9笔存款进行了询证,询问是否存在冻结、担保或其他使用限制,是否属于资金归集(资金池或其他资金管理)账户等,结果显示均为“否”。

在询证函回函上,浦发银行南通分行营业部针对相关询证函每项的询证信息都加盖了“相符” 章和经办人“贾某某”印章予以确认。

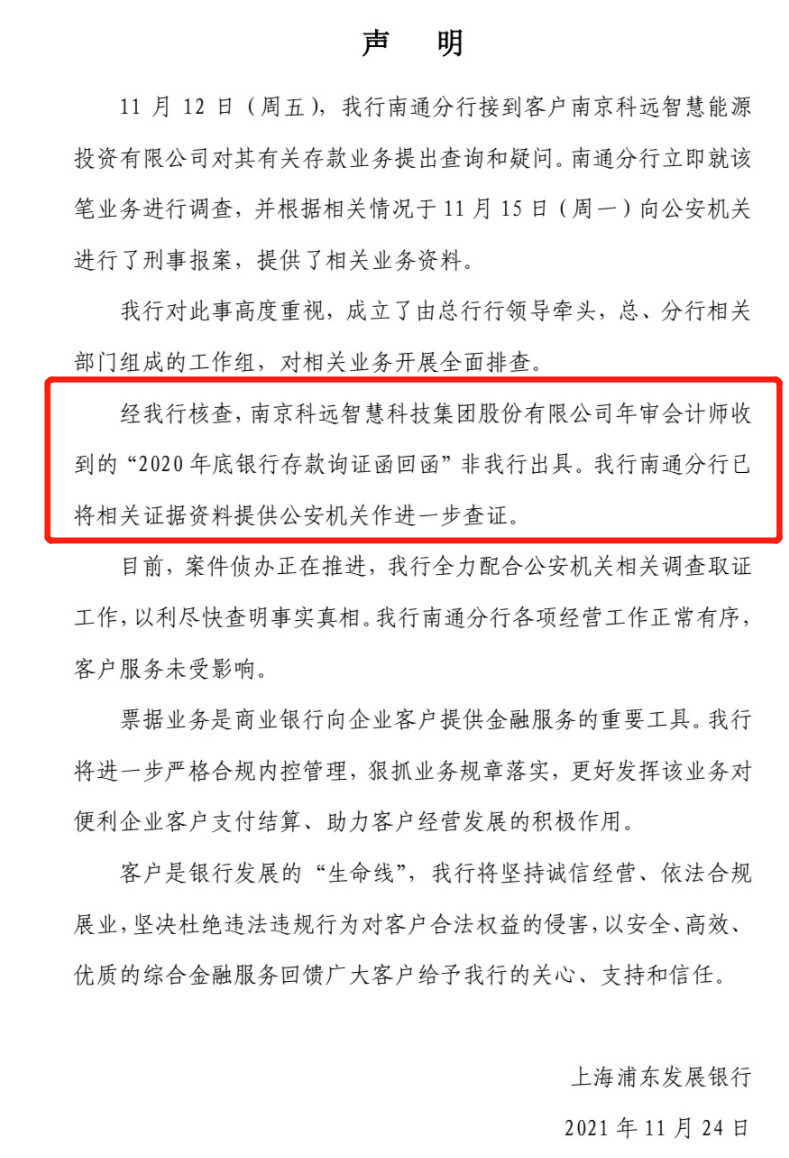

浦发银行:存款询证函回函非该行出具。

浦发银行方面则在官方微博上发文回应,经该行核查,科远智慧年审会计师收到的“2020年底银行存款询证函回函”非该行出具,浦发南通分行已将相关证据资料提供公安机关作进一步查证。

到底谁才是受害者还要等待双方进一步的举证和警方的调查。但“萝卜章”的出现已经说明了此案中存在的人员违规操作。

五、银保监会:商业银行票据业务存在“内控失效”问题

对频发的企业存单被商业银行用于为银行承兑汇票提供质押事件,银保监会在新闻发布会上表示,个别商业银行与企业客户因存单质押银行承兑汇票业务发生纠纷,引发社会广泛关注。

银保监会对此高度重视,已第一时间要求相关银保监局组成工作组,进驻银行开展现场调查。目前,调查工作正在加紧进行。如调查发现银行存在违规行为,将依法依规严肃处罚问责。如调查发现涉嫌违法犯罪行为,将依法移交司法机关处理。案件相关方也已向公安机关报案,案件侦办工作正在开展。

银行承兑汇票业务是商业银行的重要金融服务业务,在便利企业支付结算、支持实体经济发展等方面发挥了积极作用。

但一些商业银行的票据业务也出现了发展不规范、有章不循、内控失效等问题。为有效防范和控制票据业务风险,促进票据市场规范有序发展,人民银行、银保监会强化了票据业务监管制度建设,并不断加大监管执法力度。

近年来,银保监会先后组织开展了“巩固治乱象成果 促进合规建设”、市场乱象整治“回头看”、“内控合规管理建设年”等工作,均将票据业务管理作为工作重点,督促商业银行强化内控建设,加强员工行为管控,强化银行承兑汇票业务统一授信管理,坚持贸易背景真实性要求,加强质押存单的真实性、合规性及合理性审核,规范票据交易行为,严禁机构和员工参与各类票据中介和资金掮客活动。

各银行机构要不断提升内部控制水平,进一步规范银行承兑汇票业务管理,按照“了解你的客户”原则,严把业务准入标准,既要充分满足金融消费者的服务需求,又要避免给不法分子留下任何可乘之机,侵害商业银行及金融消费者合法权益。

六、存款质押融资贷款,银行监管存在漏洞

作为银行的传统业务,存款质押融资贷款可以为企业节约财务成本,同时也为银行分支机构拉存款,实现中间业务收入的需要。它在信贷业务中属于低风险类别,然而在这片安全池中却接二连三的爆雷,银行的监管显然已经出现问题。

有业内人士就浦发银行南通分行在此次案件中的疑点提出了自己的看法:

1、 年审会计师向银行发了询证函,若在电话地址正确的情况下,询证函有银行人员签收、盖章并寄回,那么银行无论如何都难辞其咎。

2、 科远智慧购买4000万理财产品的日期与存款质押的日期为同一天。也就是说存款存入当天就已经被质押,操作速度之快,银行很难置身事外。

3、 贷款方作为一家低资质公司,贷款额超过1亿,银行是否履行职责,对该公司的实际经营情况进行调查了解?